今回は40代独身女性の貯金の中央値はいくら?1000万円じゃ少ないってホント!?と題し、40代女性の貯金額や懐事情について調査していきましょう。

あなたにとって、1000万円の貯金額は多いと思いますか少ないと思いますか?

多くの40代独身女性が1000万円以上貯めていたら少し焦る人もいると思います。

現代の40代独身女性はいったいくら貯めているのか?貯金額の中央値を調べると共に、「iDeCo」や「つみたてNISA」など貯金を増やす方法もあわせて紹介していきたいと思います。

40代女性がお酒を飲んでも痩せる方法はある?我慢しないダイエットのコツを紹介!

40代独身女性の実家暮らしが痛いと思われる理由は?周りのイメージや特徴も暴露!

40代独身女性で実家暮らしの無職は悲惨!?崖っぷちから脱却する方法を探せ!

40歳実家暮らしの女は結婚できない?40代独身女性の婚活と特徴について!

40代独身女性の貯金額の中央値はいくら?

40代独身女性の貯金額の中央値はいくらなのか?ということで調べてみました。

そもそも中央値は平均値とは別物だって知ってますか?

平均値は、対象となる人の貯金額を全て足して対象人数で割って計算すると出る数値です。

一方、中央値は対象となる人の貯金額を全て低い方から高い方に並べて行き、全体の中央に位置する数字(貯金額)が中央値となります。

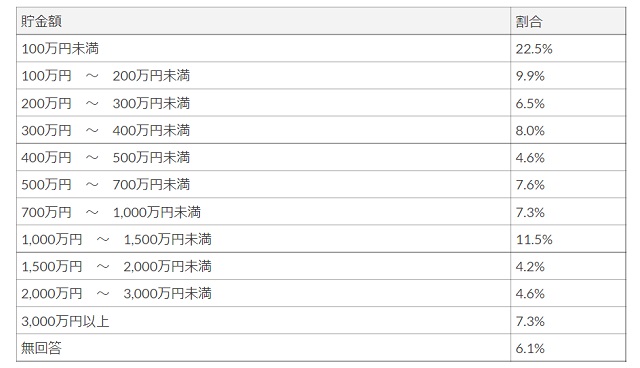

2019年の「家計の金融行動に関する世論調査」(金融広報中央委員会)による、40代独身者の貯金額は以下の通りです。

引用:https://blog.ncbank.co.jp/

男女一緒の平均値が972万円で中央値が375万円です。

これを更に男女別にした場合は、中央値のデータはありませんが平均値は40代独身男性で822万円、40代独身女性の平均値で981万円となっています。

以上の結果から貯めてる人はそれなりに貯めてることがわかりましたが、一方でほとんど貯金できていない人も沢山いるということもわかりました。

貯金額は1000万円って多いの?少ないの?

つづきましては、貯金額は1000万円って多いの?少ないの?ですが、上で紹介した平均値だけでみると多くも少なくもないというところでしょうか。

男女問わずの結果になりますが、貯金額が1000万円を超えるという人は、全体の27.6%います。

貯金額1000万円をラインとすると1000万円以上の貯金額の方が少数派ということになります。

老後2000万円問題を考えると現在の貯金額が1000万円以下の場合は、多数派だからといって安心できるわけではありません。

老後の2000万円は、老後の生活費として目安的に計算された数字です。

特に退職金や年金受給額が少ない方や、老後の住居費が高額になる場合はもっと貯金しておく必要があります。

40代女性の平均年収はいくら?

引用:https://doda.jp/guide/heikin/age/

40代女性の平均年収はいくら?ということで、さっそく上の表をご覧ください。

女性ってだけで、男性に比べて平均年収が低いってことに愕然を通り越して憤りを感じるのは私だけでしょうか?

2020年9月~2021年8月の1年間にdodaエージェントサービスに登録した人の平均年収データになります。

40代だけでみると、平均年収は男性が563万円で、女性が402万円。

男女差は161万円もあります。

この161万円があれば、さらに多く貯金に回せるということです。

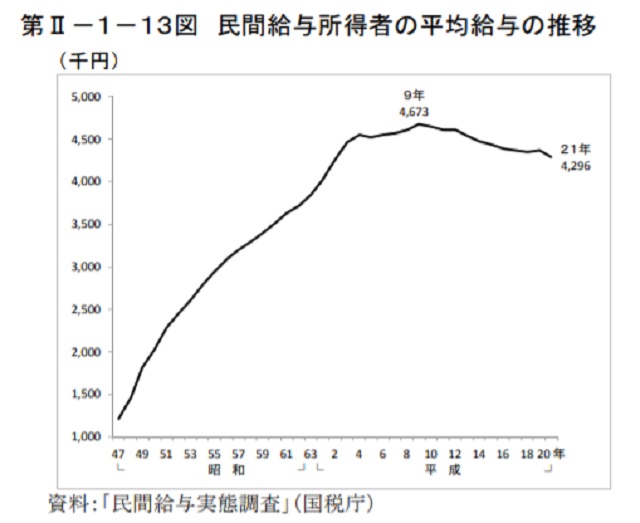

現在の日本は終身雇用制の崩壊などにより、平成9年をピークに低下を続けていて、1990年代と比べても日本の年収は上がるどころか下がっています。

成果主義やジョブ型と呼ばれる、仕事の結果に対して賃金を支払う形の雇用形態が日本に浸透していないのも年収があがらない要因といえます。

嘆いても年収額は上がるわけではありませんが、日本が良い方向に変わっていってくれることを祈るばかりです。

40代独身女性でも「貯金なし」は多いらしい

「30代・40代の金銭感覚についての意識調査2019」(SMBCコンシューマーファイナンス)の結果はかなり衝撃的。30歳~49歳の貯蓄ゼロの割合が

2018年の17.1%→2019年の26.2%に上昇。また、30歳~49歳の貯蓄0~50万円未満が47.7%と全体の約半数に達している。これでは経済が好転しているとは言えない。 pic.twitter.com/G2juCrInec— 大内裕和 (@ouchi_h) March 9, 2019

40代独身女性でも「貯金なし」は多いらしいということで、調べてみましたが40代独身女性に限定した情報は得られませんでした。

SMBCの2019年の意識調査によると30代~40代で「貯蓄ゼロ」と答えた割合は23.1%いました。

またゼロではないが貯金額が1万円~50万円以下と答えた人は24.6%で、100万円以下までの合計は60.5%にもなるそうです。

しかし一方でリタイアまでにいくらあれば安心かという問いに、40代は平均 5,473 万円と答えています。

なかなか理想と現実のギャップを埋められていないのが現状です。

少しでも理想の貯蓄額に近づくように資金形成を行う必要がありそうですね。

老後の資金はいくら貯金するのが理想的?

女性の平均寿命は87.74歳と長く、退職時期を65歳と考えると、給料という収入形態を失ったあとも20年ほど生活費が必要となります。

先ほど紹介しましたが、40代がリタイア後も安心して暮らせる理想的な貯蓄額の平均は5,473 万円ですが、その金額を貯蓄できる人はかなり限られると思います。

では、単身世帯ではいったいいくら貯金があったらそれなりに暮らせるのでしょうか?

老後の資金はいくら貯金すれば良いの?ということで、調べてみたので紹介していきましょう。

独身女性の老後の生活費

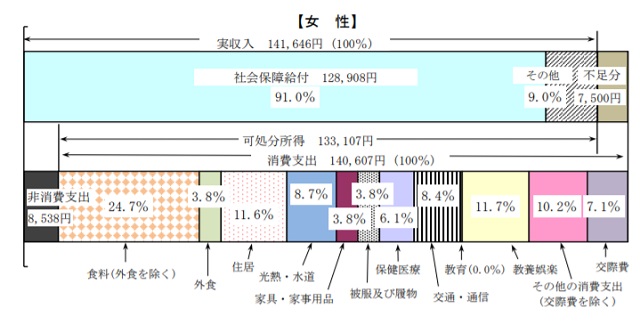

上記は2019年全国家計構造調査より、65歳以上の無職単身女性の収支の内訳をあらわした表です。

ご覧の通り、収入の91%が社会保障給付(年金)による収入で、その他の部分に企業年金やその他年金による収入が含まれるのではないかと思われます。

そして、毎月7,500円分が不足していますが、そこを貯金を切り崩して生活している状態です。

あくまでも支出額140,607円は平均的な生活費であり、社会保障給付金も人によって金額は異なります。

今の状況では貰えている年金も将来的にはもらえなくなったり、給付開始時期が更に遅くなる傾向にあります。

老後の生活費に困らないようにするために、公的年金以外の蓄えを十分にしておくことが重要です。

緊急時に貯めておきたい予備資金

近い将来に使わない予定で簡単には引き出せない形で貯金するお金を「貯蓄」と呼び、すぐに引き出す事のできるお金を「貯金」と呼びます。

簡単には引き出せない形で貯蓄する商品は、利率が高く貯蓄額が増えるというメリットがありますが、いざという時の予備資金も合わせて貯金しておきたいものです。

予備資金というのは、自分に不測の事態が起こった時に使えるお金のことです。

【災害】・【事故】・【病気】など

最近は医療保険に入っていれば、事故や病気で入院や手術が必要な場合でも医療費の大部分を保険で賄うことができます。

しかし療養中は働く事ができませんし、生活費は普段通りに発生します。

災害時も同様のことが言えますが、そんな時に蓄えておきたいのが予備資金になります。

病気やケガで働けない時、会社勤めの場合は、保障として「傷病手当金」を受け取れますが、給料の満額を受け取れるわけではありませんし、貰える期間も決まっています。

予備資金は使わずに済むことが望ましいですが、蓄えておけば何かと安心です。

40代・50代からはじめる資産形成とは?

40代・50代からはじめる資産形成とは?ということで紹介していきましょう。

みなさんは現在、どのくらいの貯金がありますか?

また、今後毎月の収入の中から貯金できるのはどれくらいですか?

普通に貯金するだけでは、貯金した額がそのまま溜まっていくだけです。

その貯金額で大丈夫な場合は、普通に貯金していくのがリスクがなくて良いと思います。

そうでなければ、少額から始められる投資も検討してみてください。

40代や50代の場合、これから働いて稼げる期間が限られますし、年齢とともに病気の心配も大きくなります。

手持ちの貯蓄を資産運用でいかに増やしていくかを考えるのも必要です。

どのくらい投資できるかは用意できる投資額にもよりますが、最近では低リスクで月々数千円程度の少額から投資を始められるのでそちらを紹介していきましょう。

iDeCo(確定拠出年金)

#iDeCo #SBI証券

今回のiDeコラムは「転職・退職でずっと企業型 #確定拠出年金 を「放置」していた人はこれを読もう!」です🤓

そもそも転職、退職後の移換手続きって何?放置してたら、資産が減っちゃう!?”移換”手続きには期限がある?

知らない方は、今すぐチェック‼️https://t.co/oIq9P5qhVI— SBI証券投資信託・iDeCoチーム (@sbi_fund_team) January 28, 2022

iDeCoは老後資金として公的年金に上乗せして貯めて行く形の国の制度です。

毎月5,000円以上から1,000円刻みで金額を設定して積み立てながら資産運用します。

積み立てた掛金で定期預金や積立保険そして投資信託などを購入して60歳まで資産運用を行い、その成果に応じて年金額を60歳以降に受け取る仕組みです。

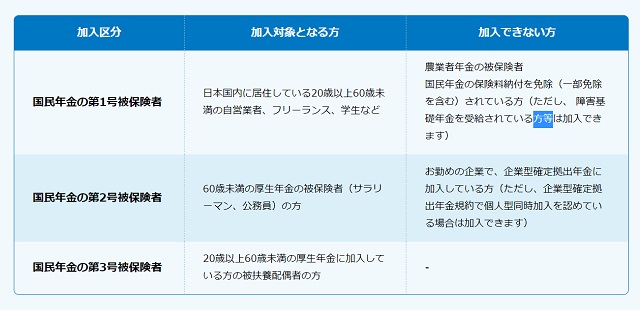

勤務先で入る企業型の企業年金とは別に、個人で貯められるのがiDeCo(個人型確定拠出年金)ですが、加入する対象者の制限がありますので、以下でご確認ください。

引用:https://www.ideco-koushiki.jp/guide/structure.html

銀行、証券会社、保険会社などで口座開設をして積み立てますが、積立金で運用する商品は自分で運用方針を決め選択する必要があります。

積立金は年金形式と、一時金として一括で受け取る方法がありますが、その他にも一部を一時金として残りを年金として受け取る方法も選択できます。

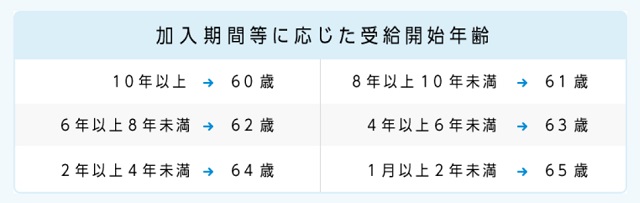

60歳から受給を開始する為には、10年以上の加入期間が必要で10年に満たない場合は受給開始年齢を繰り下げられます。

引用:https://www.ideco-koushiki.jp/guide/structure.html

詳細は、iDeCo公式サイトでも確認してください。

つみたてNISA

【全国の皆さん、#ふぉ~ゆ~ と経済について学びませんか?】

2021年1月6日(水)18:00~18:30 ラジオNIKKEI第一

「ふぉ~ゆ~と学ぶ!ニッポン経済」放送開始📒

ハッシュタグは #ふぉゆ経済 です❤️💚💛💙

詳しくは番組HPへ✏️https://t.co/4qUXZ7qJwE

番組MC・辰巳さんからのコメントも掲載中! pic.twitter.com/HO5jjwg95x— ふぉ~ゆ~と学ぶ!ニッポン経済 (@4u_keizai) December 14, 2020

つみたてNISAも投資信託を購入して積み立てながら資産運用していく方法ですが、iDeCoと異なるのは、国の制度ではないことです。

しかし、毎年の投資額40万円までかつ一定の条件を満たす投資信託を積立形式で購入した場合は、最長で20年の間、利益に税金がかからないのが最大のメリットです。

通常の投資信託の場合は得た利益に対して税金が差し引かれますが、証券会社で「つみたてNISA」専用口座を開設し行うだけで非課税となります。

ただし、対象になる投資信託は金融庁が投資家保護の観点で定めた一定の基準を満たすものに限られます。

莫大な利益は期待できませんが、その分特に知識を持たずともはじめらる投資信託です。

定期預金と比べた場合、つみたてNISAは月々運用の利回りが加算されることで、効率よく目標額に到達する可能性があります。

投資を始めてみたいけれど、知識なくはじめるのは怖いという方におすすめなのがつみたてNISAです。

貯金なしさんは強制的に貯金

投資資金もない貯金ほぼゼロの「貯金なし」さんは、まずは貯金を心掛けましょう。

日々の暮らしで精一杯かもしれませんが、毎月少しずつでも貯金していきましょう。

収入が少ない場合は、働けるうちに副収入を得る方法を見つけてその収入を貯金に回すようにしましょう。

貯金なしさんの中には、そんなに贅沢をしている訳ではないけど、何となくダラダラと消費してしまっているという人もいると思います。

収入の中から余った金額を貯金するという方法では、なかなか貯める事ができないと思います。

毎月の収入の中から、金額を決めて貯金し残りのお金で生活をやりくりするようにしましょう。

最初は大変かもしれませんが、無駄を省いて強制的に貯金することで貯金額は地道に増えていきます。

ある程度貯金を貯めたら投資することも検討し、更に効率的に貯金額を増やして行くと良いでしょう。

定期預金

強制的に貯金する方法としては、まずおすすめなのが定期預金です。

毎月定額を決まった日に、給料が振り込まれる普通口座から定期預金口座に自動的に振り込むという方法を取っておけば、強制的に預金されます。

普通の預金口座だと、欲しいものができた時にすぐに引き下ろせてしまいますが、定期預金口座の場合はキャッシュディスペンサーで簡単に引き出す事はできません。

定期預金は契約期間満期まで預金を続ける代わりに、普通預金よりも高い金利がつくというのが最大のメリットです。

中途解約ができないわけではありませんが、受け取れる金利が当初の金利よりも低くなる可能性がありますので注意が必要です。

財形貯蓄

もう一つ、強制預金としておすすめなのが財形貯蓄制度です。

財形貯蓄制度は、企業が行う福利厚生の一環です。

したがって財形貯蓄制度を導入していない企業で働いている場合は、当然ながら財形貯蓄はできません。

財形貯蓄には「一般財形貯蓄」「財形住宅貯蓄」「財形年金貯蓄」があり、企業によって規定や契約期間などが決まっているので、はじめる前にしっかりと確認しましょう。

財形貯蓄のメリットは毎月給料の中から天引きという形で強制的に積立てられることです。

また財形貯蓄はデメリットもあり、財形貯蓄を行えるか行えないかは就職する企業に左右されます。

たとえば財形貯蓄制度を設けていない企業に転職する場合は、猶予期間を過ぎたら強制的に解約となってしまうことを覚えておきましょう。

無理のない範囲で節約して貯金額を増やす

毎月の貯金額を増やすためには、節約することも必要です。

自分は特に贅沢しているつもりはなくても、実際の支出状況を見ると削れるところは出てくると思います。

節約するためには、まずは自分の支出状況を把握しましょう。

身近なところから食費にどれだけ使っているのかを知っておくのも良いと思います。

食費なので、カツカツになるほど減らす必要はありませんが、例えば毎日飲んでいるコーヒー代を削って飲んだつもり貯金をするとか、細かい支出を抑えるだけでも意識が変わります。

その上で、月々にかかる固定費を見直していくようにしましょう。

固定費の見直し

固定費というのは、毎月同じように発生する必要費用のことです。

一人暮らしで発生する主な固定費の内訳は次の通りです。

- 家賃または住宅ローン

- 光熱費(上下水道、ガス、電気)

- 通信費

- 食費

- 交際費

- 保険料

節約するために賃貸の場合は、多少通勤に不便になっても引っ越すことで家賃を抑える事ができます。

住宅費は出なくても規定内で交通費が出る会社がほとんどだと思うので、家賃を抑えるために、少し無理すれば大丈夫な距離に引っ越すのもアリだと思います。

すでに購入物件にお住まいの方には、後ほど住宅ローンについて節約する方法を紹介します。

光熱費でガスや電気代などは、今より減らせる可能性はあります。

使用料を減らす事も大切ですが、電気代に関しては電力会社や電気料金プランを見直す事でかなり節約することが出来ます。

食費や交際費なども、無理しない範囲で節約しましょう。

最後は保険料の見直しです。

自分のライフプランに合っていない保険は無駄です。

次のところでは、保険の見直しについて紹介していきましょう。

保険の見直し

【医療保険アンケート】

初めてこの機能使ってみます😳🍋両学長は、医療保険は不要!と

おっしゃっていますが

みなさん入ってますか?

保険の見直しをしているので

いろいろ意見もらえたら嬉しいです✨— れもん🍋ブロガー🧡今夜あなたにつみたてnisa💜 (@lemon3021) February 5, 2021

今や当たり前になったのが、保険の見直しです。

時代と共に、保険も次々と時代に合った新しい商品が出ていますが、あなたが加入している保険はいつ頃入った保険ですか?

保険を定期的に見直すことはマストです。

単純に保険料を安くするだけでなく、医療保険の場合は病気やケガに対応できる範囲は保険の種類によって大きく異なるからです。

入った当初は新しかった保険も今じゃレトロになっている可能性があります。

せっかく保険に入っていても、対応内容によっては大きな出費になるかもしれません。

40代独身女性で単身世帯の場合は、医療保険やがん保険は加入した方が良いかもしれませんが、死亡保障はつけなくても大丈夫です。

死亡保障は死後にかかる整理資金や、残された家族に残すお金です。

保険内容をきちんと理解して、不必要な部分は省き必要な保険のみに加入しましょう。

住宅ローンの繰り上げ返済や借り換え

固定費の中でも一番大きな出費は、住宅費でしょう。

持ち家やマンションを保有し、住宅ローンを抱えている場合は、お金があるときに繰り上げ返済していくことをおすすめします。

繰り上げ返済は、借り入れた元金の一部または全部を前倒しで返済することです。

繰り上げ返済をすることで、将来払うはずの金利を減らすことができます。

これによって月々のローン額が減額したり、返済期日短縮型の場合には月々の支払額はそのままに返済期間が短くなったりします。

また将来的な金利を減らす方法としてローン自体を借り換える方法もあります。

ローンの借り換えについては、ネット上で借り換えシミュレーションを行うこともできますので、参考にしてみてください。

私も一度住宅ローンの借り換えを行ったことがあるのですが、月々の支払額が1万円以上減額されました。

住宅ローンの見直しをしていなければ、1年あたり10万円以上も多く支払い続けることになりました。

住宅ローンも保険同様に時代によって変動するものなので、定期的に見直すことをおすすめします。

余暇費用の見直し

楽しく暮らすためには、余暇費用も必要です。

でも、余暇費用は一番見直せるところかもしれません。

自分磨きと称した習い事や、運動不足解消のために高いフィットネスクラブを利用したりしませんか?

人生を楽しむことも必要なので、それら全てを切り捨てる必要はありませんが、自分磨きにお金をかけすぎるのは禁物です。

あえて「自分磨きビンボー」と命名させていただきます。

自分磨きも、生活が成り立ってこそのものですから、将来のために削れる部分は削って貯金に回すようにしましょう。

趣味の習い事やフィットネスも近隣の市町村が運営するカルチャーセンターやジムを利用することで一回あたり数百円の利用料で済むこともあります。

探せば色々なサークルも見つかりますし、あえて近所で行動することで近隣の知人を増やすきっかけにもなります。

特に単身世帯の場合には、老後はお金も必要ですが近隣のコミュニティも必要になるので一石二鳥です。

今回のまとめ

今回は40代独身女性の貯金の中央値はいくら?1000万円じゃ少ないってホント!?ということで40代独身女性が人には聞きづらいお金についてのアレやコレを調べてきましたがいかがでしたか?

現在の状況を改めて見直し、貯蓄額を増やし資産運用していくことが資産形成に大切だということがわかりましたね。

なかなかお金を貯める事も儘ならない世の中ではありますが、この記事が少しでも皆様の資金形成に役立てたら嬉しいです。

40代女性がお酒を飲んでも痩せる方法はある?我慢しないダイエットのコツを紹介!

40代独身女性の実家暮らしが痛いと思われる理由は?周りのイメージや特徴も暴露!

40代独身女性で実家暮らしの無職は悲惨!?崖っぷちから脱却する方法を探せ!

40歳実家暮らしの女は結婚できない?40代独身女性の婚活と特徴について!